不動産を売却した場合は、翌年に確定申告をおこなうのが一般的です。

確定申告とは、1年間(1/1~12/31)に得た所得の合計金額を税務署へ申告し、所得に応じた税金を納税する手続きです。

不動産を売却して利益を得た場合、確定申告をおこなわないと追徴課税の対象となるため注意してください。

また、不動産を売却して損失が出た場合も、一定の要件を満たせば税金の還付を受けられるので、確定申告は必ずおこないましょう。

当記事では、不動産売却後の確定申告で必要な書類の種類や入手先、入手にかかる費用などについて詳しく解説します。

- 不動産売却後の確定申告で必ず必要な書類は主に7種類。

- 特例を利用して不動産売却時に発生する税金を抑えるには、追加で書類が必要。

- 確定申告で必要な書類は申告期間(2/16~3/15)の前までに集めるとよい。

不動産売却後の確定申告で必要な書類7つ

不動産売却後の確定申告で必要な書類には、主に以下のようなものがあります。

- 譲渡所得の内訳書

- 確定申告書B様式

- 確定申告書第三表(分離課税用)

- 不動産購入・売却時の売買契約書コピー

- 不動産購入・売却にかかった費用の領収書コピー

- 売却した不動産の全部事項証明書

- 源泉徴収票

上記は「軽減税率や控除の特例を利用するかどうかにかかわらず」確定申告の際に必ず必要な書類です。

次の項目から、それぞれの書類の入手先や入手にかかる費用などについて、詳しくお伝えします。

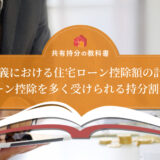

1.譲渡所得の内訳書

譲渡所得の内訳書は、売却した不動産に関する情報(所在地・面積・売却金額・売却費用など)を記入する書類です。

税務署で入手するか、もしくは国税庁のサイトから無料でダウンロードできます。

参照:申告書添付書類一覧|国税庁

※「譲渡所得の内訳書(確定申告書付表兼計算明細書)【土地・建物用】(1~4面)」を利用してください。

ただし「被相続人の居住用財産を売却した場合の3,000万円控除の特例」を利用する場合は「譲渡所得の内訳書(確定申告書付表兼計算明細書)【土地・建物用】(5面)」を利用してください。

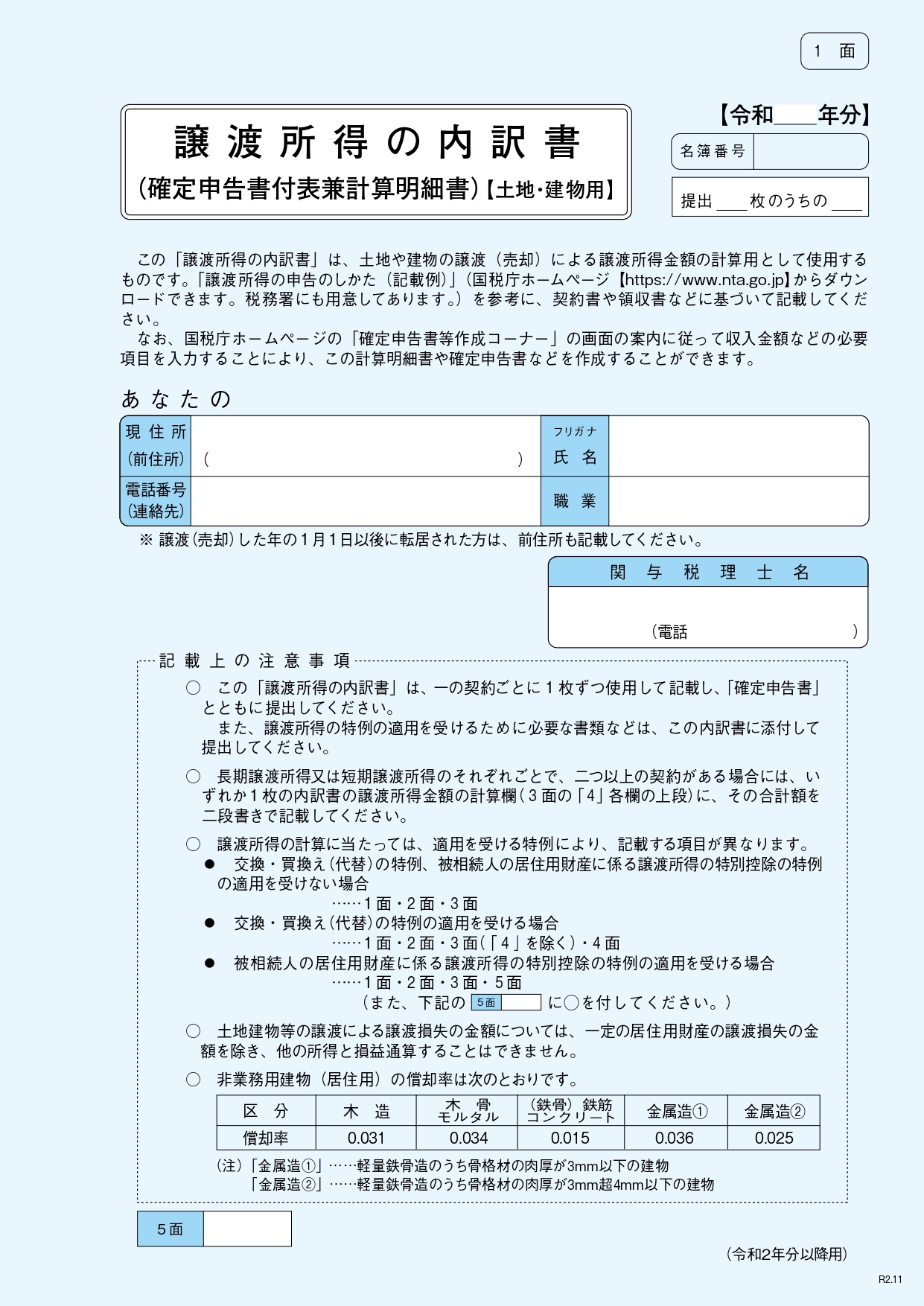

2.確定申告書B様式

確定申告書B様式は、個人事業者や給与所得者でも不動産売却により利益を得た人が使用する確定申告書です。

確定申告書B様式も税務署で入手するか、もしくは国税庁のサイトから無料でダウンロードできます。

参照:確定申告書等の様式・手引き等(令和3年分の所得税及び復興特別所得税の確定申告分)|国税庁

申告書等>2 申告書B【令和3年分以降用】

3.確定申告書第三表(分離課税用)

不動産売却による所得は、給与所得など他の所得と合計せず、分離して課税する分離課税制度が採用されています。

確定申告書第三表(分離課税用)は、不動産所得を記入する書類です。

_pages-to-jpg-0001.jpg)

確定申告書第三表(分離課税用)も税務署で入手するか、もしくは国税庁のサイトから無料でダウンロードできます。

参照:確定申告書等の様式・手引き等(令和3年分の所得税及び復興特別所得税の確定申告分)|国税庁

申告書等>3 申告書第三表(分離課税用)【令和2年分以降用】

4.不動産購入・売却時の売買契約書コピー

譲渡所得の内訳書に記載した購入・売却金額の証拠として、不動産購入・売却時に取得した売買契約書のコピーも提出が必要です。

もし紛失した場合は、依頼した不動産業者へ再発行を依頼しましょう。

その際、不動産業者によっては所定の再発行手数料がかかる恐れがあるので注意してください。

売買契約書の再発行ができず、不動産の購入金額が不明な場合は、代わりに「概算取得費」を申告します。

なお、注文住宅を売却した場合は建築当時の請負契約書も必要です。

5.不動産購入・売却にかかった費用の領収書コピー

不動産購入・売却にかかった費用の証拠として、それら費用の領収書もコピーが必要です。

| 不動産購入時 | 不動産売却時 |

|---|---|

| 仲介手数料の領収証 登記費用など諸費用の領収証 |

仲介手数料の領収証 測量費・登記費用など諸費用の領収証 |

その他、固定資産税の清算書もある場合は準備しておきましょう。

6.売却した不動産の全部事項証明書

全部事項証明書とは、不動産の所在地や所有者などの情報が記載された書類で、売却した不動産を管轄する法務局で入手できます。

なお、確定申告前3ヶ月以内に取得したものが有効なので注意してください。

全部事項証明書は法務局の窓口でも申請できますが、オンラインでの申請が手数料も安く便利です。

| 申請方法 | 受取方法 | 手数料 |

|---|---|---|

| 登記所の窓口 | 登記所の窓口 | 600円 |

| オンライン | 郵送 | 500円 |

| オンライン | 最寄りの登記所 法務局証明サービスセンター |

480円 |

7.源泉徴収票

確定申告の際には、申告する年の源泉徴収票も必要です。

給与所得者の場合は、申告する年の年末~翌年1月頃に会社から支給されます。

また、年金受給者の場合は、1月下旬頃に日本年金機構から源泉徴収票の原本が送られてくるので、紛失しないよう注意してください。

万が一紛失してしまった場合は、早めに再発行の手続きをおこないましょう。

【利用する特例別】不動産売却後の確定申告で必要な書類

不動産を売却した際、一定の要件を満たせばさまざまな軽減税率や特別控除が適用され、不動産売却時に発生する税金を抑えられます。

ただし、そのような特例を利用するには、前述した書類の他に追加で揃えなければならない書類があります。

次の項目から、利用する特例ごとに追加で必要となる書類の入手先や入手にかかる費用などをまとめたので、ぜひ参考にしてください。

「居住用財産を売却した場合の3,000万円控除の特例」利用時の必要書類

元々マイホームとして利用していた不動産を売却した場合は「居住用財産を売却した場合の3,000万円控除の特例」を利用できます。

「居住用財産を売却した場合の3,000万円控除の特例」は、譲渡所得の金額から最高3,000万円まで控除の適用を受けられる制度です。

この特例を利用する場合、売買契約締結日の前日において、住民票に記載されていた住所と売却した不動産の所在地が異なる場合は、戸籍の附票の写しなどが必要です。

| 必要書類 | 入手先 | 費用 |

|---|---|---|

| 戸籍の附票の写し | 各自治体の役所 | 1通300円程度 |

「被相続人の居住用財産を売却した場合の3,000万円控除の特例」利用時の必要書類

相続した不動産を売却した際に一定の要件を満たすと「被相続人の居住用財産を売却した場合の3,000万円控除の特例」を利用できます。

「被相続人の居住用財産を売却した場合の3,000万円控除の特例」は、譲渡所得の金額から最高3,000万円まで控除の適用を受けられる制度です。

この特例を利用する場合、以下2つの書類が必要です。

| 必要書類 | 入手先 | 費用 |

|---|---|---|

| 被相続人居住用家屋等確認書 | 各自治体の役所 | 返信費用84~120円 + 簡易書留等の費用320円 |

| 耐震基準適合証明書 または 建設住宅性能評価書 |

指定検査機関など | 耐震基準適合証明書:3~5万円程度 建設住宅性能評価書:10~20万円程度 |

被相続人居住用家屋等確認書については、売却した不動産の所在地を管轄する市区町村に申請書を提出し、市区町村長から交付を受けます。

「居住用財産を売却した場合の軽減税率の特例」利用時の必要書類

相続した不動産を売却した年の1月1日時点で、不動産の所有期間が10年を超えていた場合「居住用財産を売却した場合の軽減税率の特例」が利用できます。

居住用財産を売却した場合の軽減税率の特例は、譲渡所得の金額に応じて譲渡所得税や住民税に軽減税率が適用される制度です。

この特例を利用する場合も、売買契約締結日の前日において、住民票に記載されていた住所と売却した不動産の所在地が異なる場合は、戸籍の附票の写しなどが必要です。

| 必要書類 | 入手先 | 費用 |

|---|---|---|

| 戸籍の附票の写し | 各自治体の役所 | 1通300円程度 |

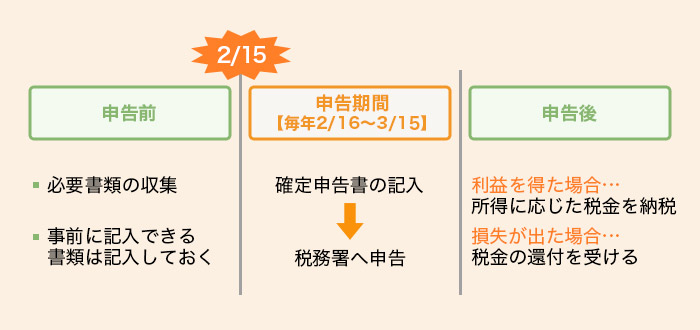

確定申告で必要な書類はいつまでに集めればよい?

ここまで、不動産売却後の確定申告で必要な書類について解説してきました。

確定申告の際には多くの書類を揃える必要があり、申請してから取得するまでに時間がかかるものも多いです。

書類が揃わず確定申告の申告期限を過ぎてしまうと、追徴課税の対象となり無申告加算税や延滞税などを課せられて、本来より多く税金を納めなければならなくなります。

そのようなリスクを避けるために、確定申告に必要な書類は申告期間前に、早めに集めておくことが大切です。

ところで、前述した書類は具体的にいつまでに集めれば確定申告に間に合うのでしょうか。

そこで次の項目では「確定申告で必要な書類はいつまでに集めればよいのか」について詳しくお伝えしていきます。

申告期間(毎年2/16~3/15)の前までに集めよう

確定申告に必要な書類は、確定申告の申告期間前までに集めておくことをおすすめします。

確定申告の申告期間は毎年2月16日~3月15日と決まっているので、具体的には2月15日までにすべての書類が揃っている状態が理想といえます。

なお、給与所得者など確定申告に慣れていない人は、譲渡所得の内訳書など事前に記入できる書類は申告期間に入る前に記入を済ませておくとよいでしょう。

確定申告で必要な書類は利用する特例を確認して早めに準備しておこう

不動産売却後の確定申告で必要な書類には、特例を利用するかどうかにかかわらず必要なものと、利用する特例によって追加で必要なものがあります。

そのため、まずは自分が利用できる特例を確認し、利用する特例に合わせて効率よく書類を集めることが大切です。

書類の中には取得するための費用が10万円を超えるものもあるため、抑えられる税金の金額と比較して利用する特例を慎重に選んでください。

なお、確定申告の申告期間は毎年2月16日~3月15日と決まっているので、申告期間に間に合うように早め早めに準備を進めましょう。

不動産売却後の確定申告で必要な書類のよくある質問

不動産売却後の確定申告で必要な書類には、主に以下のようなものがあります。

・譲渡所得の内訳書

・確定申告書B様式

・確定申告書第三表(分離課税用)

・不動産購入・売却時の売買契約書コピー

・不動産購入・売却にかかった費用の領収書コピー

・売却した不動産の全部事項証明書

・源泉徴収票

この他に利用する特例によって追加で書類が必要になることがあります。

確定申告書などは税務署もしくは国税庁のサイトで入手できます。また、不動産の全部事項証明書は法務局で入手できます。

特例を利用しない場合は全部事項証明書を発行する手数料が400~600円程度かかるくらいです。ただし、特例を利用する場合は取得するのに10万円以上かかる書類が必要になることもあるので、抑えられる税金の金額と比較して慎重に判断するとよいでしょう。

不動産購入時の資料を紛失してしまい不動産の購入価格がわからない場合は、代わりに「不動産売却価格の5%」を概算取得費として申告する必要があります。

売却時に依頼した不動産業者へ問い合わせて再発行をお願いしましょう。不動産業者によっては所定の再発行手数料がかかる恐れもあるので注意してください。