住宅は20~35年ほどのローンを組んで購入するのが一般的ですが、長い返済期間の中では病気やリストラなど予想外の事態が起こり得ます。

最初の返済プランが崩れてしまい、住宅ローンの返済が困難となることは珍しくありません。返済できない状態が続くと、住宅を差し押さえられて競売にかけられてしまいます。

競売では市場価値より遥かに安い価格でしか落札されず、落札価格で返済しきれない残債は引き続き支払う必要があります。

「任意売却」という方法で、競売にかけられるより先に住宅を売却しましょう。任意売却なら市場価格に近い値段で売れるので、残債を大幅に減らせます。

任意売却は法律知識と不動産売買の経験が重要なので、弁護士と連携している不動産買取業者に相談するのがおすすめです。まずは無料査定を利用して、任意売却について詳しいアドバイスを聞いてみましょう。

>>【弁護士と連携した買取業者】不動産売却の無料相談はこちら

- 任意売却とは、住宅ローンの返済が困難なときに金融機関の同意を得て住宅を売却する方法。

- 任意売却は競売と比べるとメリットが多いが、通常売却と比べるとデメリットも多い。

- 競売を回避するには任意売却が有効。金融機関に相談しよう。

任意売却とは債権者と合意のうえでローンの残る住宅を売却する方法

不動産の売却方法には、大きく分けて以下の3つの方法があります。

- 通常売却

- 任意売却

- 競売

通常売却と競売はイメージできても、任意売却についてはよくわからないという方が多いのではないでしょうか。

任意売却とは、住宅ローンが残っている住宅を、債権者である金融機関の許可を得て売却する方法です。

住宅ローンの返済が困難となってしまったときや、離婚により住宅を手放す場合によく利用されます。

この項目では、任意売却の概要と通常売却や競売との違いを、わかりやすく解説します。

任意売却ならオーバーローンでも売却が可能

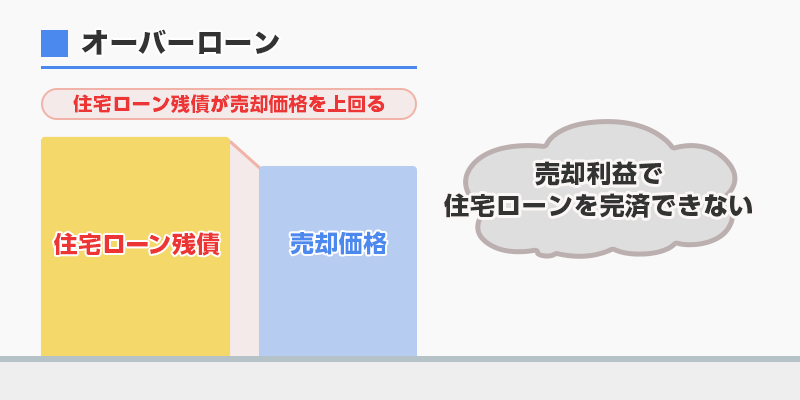

住宅ローン残債が売却価格よりも高い「オーバーローン」の場合、住宅の通常売却はできません。

なぜなら、抵当権のついた住宅を購入する人はいませんが、抵当権は住宅ローンを完済しないと外すことができないからです。

そのため、オーバーローン状態で住宅を売却したい場合は、債権者である金融機関に交渉をして任意売却をする必要があります。

債権者である金融機関が任意売却に応じるかは債務者の経済状況や交渉次第ですが、金融機関としても滞納されて競売となるよりは任意売却の方が利益が大きいので、成立する可能性は高いでしょう。

任意売却を希望する場合は、早めに債権者である金融機関に相談するとよいでしょう。

売却利益はローンの返済に充てられる

任意売却で発生した売却利益は、住宅ローン残債の返済に充てられます。

しかし、任意売却される物件はオーバーローンなので、売却利益を返済に充てても住宅ローンは残ります。

任意売却後に残ったローンは、新たに返済計画を立てて分割で返済していくのが一般的です。

任意売却と通常売却の違いは「売却条件の決定権」

通常売却は所有者の意思による売却で、例えば以下のような状況が挙げられます。

・親から相続した土地を売却して現金化したい

・出産を機に中古で買ったマンションを売却して一軒家を建てたい

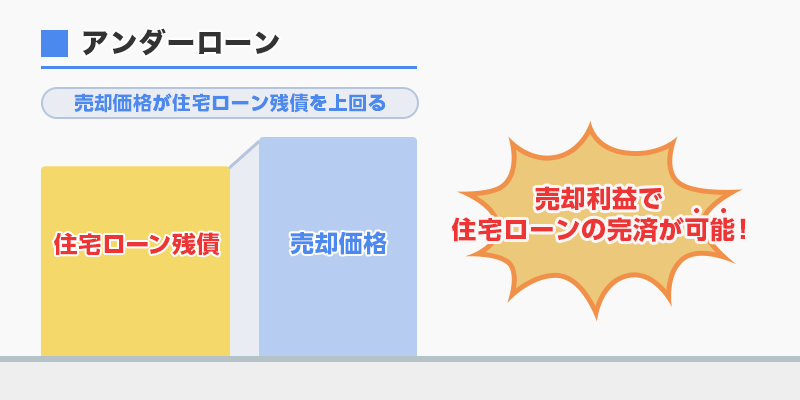

住宅ローンが残っていないかアンダーローンであれば、不動産業者に仲介を依頼するのが一般的です。

そして、売却価格や時期を不動産業者と相談して自由に設定できます。

一方で任意売却は、基本的に所有者に売却価格や売却時期の決定権はありません。

任意売却では、債権者である金融機関が売却価格や売主を決定します。また、なるべく早く売却をする必要があるため、売却期間が3ヶ月程度に設定されているのが通常です。

ただし、引っ越し時期についてはある程度交渉することができるので、急に立ち退きを求められることはありません。

また、売却活動についても、通常売却と方法はほとんど変わらないため、競売よりも住宅ローン滞納の事実は知られにくいのが特徴です。

※アンダーローン・・・住宅ローン残債が売却価格よりも低い状態

任意売却と競売の違いは「売却価格」と「手続きの強制力」

競売とは、住宅ローンの滞納が続いた場合に債権者である金融機関が裁判所に申立てて、強制的に住宅を売却する方法です。

競売は開始日や入札期間が裁判所によって決められており、所有者の意思とは関係なく強制的に手続きが進められます。

落札者が代金を納入すると住宅の所有権は落札者へと渡り、元所有者は平均で1~2ヶ月以内に退去しなければなりません。

そして、任意売却と競売では売却価格に大きな差があります。

任意売却では、相場とあまり変わらない価格での取引が可能ですが、競売では相場の6~8割程度の値段となることが一般的です。

任意売却と競売、どちらの場合も売却後の住宅ローン返済は続くので、なるべく残債を減らすためにも任意売却を金融機関へ相談するのがよいでしょう。

任意売却を検討すべき状況

住宅を売却する際、通常売却が可能であればそれが一番望ましいです。

しかし、以下のような状況であれば任意売却を検討するべきです。

- 現在、住宅ローンを滞納している

- 失業や病気により住宅ローン返済の見通しがなくなった

- 離婚で夫が出ていくことになったが、住宅ローンの返済を拒否している

- 住宅ローンの返済が家計を圧迫しており生活費の工面が困難である

住宅ローンの滞納が続くと、住宅は競売となってしまいます。

そのため、住宅ローンの返済に悩んだらまずは借入先の金融機関へ相談するとよいでしょう。

交渉次第では、返済条件の変更に応じてくれる可能性もあります。

金融機関に相談する際は、返済が困難である根拠となる給料明細などの書類を持参するとよいでしょう。

任意売却のメリット・デメリット

オーバーローンでも任意売却であれば、住宅の売却が可能です。

しかし、任意売却もメリットばかりではありません。

任意売却は競売と比べた場合はメリットが多くありますが、通常売却と比べるとデメリットもあります。

通常売却や競売との違いや、メリットとデメリットをしっかりと把握したうえで任意売却を依頼するのがよいでしょう。

この項目では、任意売却のメリットとデメリットをお伝えします。

【メリット1】競売より高値で売却できる

競売よりも高値で売却できるのは、任意売却のメリットです。

任意売却と競売どちらの場合も、売却後に住宅ローンが残ります。

そのため、なるべく高値で売却して少しでも住宅ローン残債を減らすのが、債務者と債権者双方にとって望ましいです。

住宅ローンの返済が困難であるのなら、競売となる前に任意売却を依頼するのがよいでしょう。

【メリット2】周りに知られず売却できる

競売の場合、物件の情報が新聞やインターネットに掲載されます。

そのため、競売の事実が周囲の人に知られてしまうリスクが高くなります。

任意売却の場合は、通常売却と同じように手続きができるので、周囲に知られずに売却活動が可能です。

任意売却の場合、名義人が住宅ローンを滞納していたり離婚をするケースがほとんどです。

そのような事実を公にしたくない人にとっても、任意売却には大きなメリットがあります。

【メリット3】売却益の一部を引っ越し費用に充てられる可能性がある

任意売却では、債権者が同意すれば「費用の控除」が認められる可能性があります。

費用の控除とは、以下のような費用を任意売却の利益から控除してもらえることです。

- 不動産業者への仲介手数料

- 引っ越し費用

- 抵当権抹消などの登記費用

- 固定資産税などの税金の滞納分

- マンションの管理費や修繕費の滞納分

すべてが控除されることは基本的になく、債権者によって控除する内容や金額は変わります。

任意売却後の生活を見通すためにも、控除については早い段階で債権者と交渉しておくとよいでしょう。

【メリット4】契約日や引っ越し日の融通が利く

競売の場合、買主が決まると所有者の状況は考慮されずに退去を求められるのが一般的です。

任意売却であれば、売主が買主と話し合って契約日や明け渡し日を決定することができます。

そのため、交渉が成立すれば競売のようにすぐに退去する必要はありません。

子どもがいると転校の手続きなどもある場合が多く、明け渡し日を交渉できるのは大きなメリットといえます。

【デメリット1】債権者の合意がないと手続きできない

任意売却をするには、債権者である金融機関の同意は絶対条件です。

金融機関の同意を得ないまま、住宅ローン残債の残る住宅を売却しようとすると契約違反とみなされて、住宅ローン残債の一括返済を求められる恐れがあります。

住宅ローンを組んでからの期間が短かったり、住宅ローンの返済能力があると任意売却に同意してもらえない可能性があるので注意が必要です。

【デメリット2】売却後もローンが残る

任意売却はオーバーローンでも住宅を売却できますが、売却後もローンが残ります。

そのため、通常売却に比べると、売却後の引っ越し資金などが売却金からは十分に捻出できないケースが多くあります。

また、任意売却後も住宅ローン残債の返済は続くため、新しい自宅の家賃と二重で支払わなければなりません。

もしも、住宅ローン残債が多額で返済の見通しがつかない場合は、自己破産なども視野に入れる必要があります。

【デメリット3】信用情報に事故情報が載る可能性がある

住宅ローンの滞納状況などによっては、任意売却をすると信用情報に事故情報が登録される可能性があります。

信用情報とは、クレジットカードやローンの契約状況や返済状況の情報のことで、滞納や債務整理をすると事故情報として登録されます。

信用情報に事故情報が登録されると、5年程は新たにローンを組めなくなるので注意が必要です。

任意売却の手順と費用

任意売却は、売却の手順や費用も通常売却とは異なります。

任意売却の基本的な流れは、以下のとおりです。

- 住宅の売却相場とローン残債を確認する

- 債権者へ任意売却を交渉する

- 売却活動を開始する

- 任意売却後のローン残債を返済する

もしも、債権者へ相談する前に売却活動をしてしまうと、契約違反とみなされてローン残債を一括請求されてしまう恐れがあります。

そのため、任意売却は手順に沿っておこないましょう。

この項目では、任意売却の手順と費用について詳しくお伝えします。

住宅の売却相場とローン残債を確認する

まずは、住宅の売却相場とローン残債を確認しましょう。

住宅の売却相場は、不動産業者に査定を依頼すれば確認できます。

不動産の査定価格は、業者によって大きく異なる場合があります。そのため、複数の業者に査定を依頼してなるべく正しい相場価格を把握するとよいでしょう。

ローン残債は、借入先の金融機関から届く通知で確認できますし、直接問い合わせることでも確認できます。

債権者へ任意売却を交渉する

住宅ローン残債を確認し、オーバーローンとなることがわかったら債権者である金融機関へ任意売却の交渉をします。

その際は、不動産業者の見積もりを持参するとよいでしょう。

任意売却での売却価格や売却先を決定するのは基本的に債権者である金融機関ですが、なるべく高く売却できた方が金融機関と所有者双方にメリットがあります。

また、住宅ローンに連帯保証人を設定している場合、連帯保証人の同意が必要です。

そのため、債権者である金融機関に交渉をする前に、連帯保証人には任意売却の同意を得ておくとよいでしょう。

売却活動を開始する

債権者である金融機関の同意が得られたら、売却活動を開始します。

任意売却では売却期間が定められているため、売主は通常売却よりも柔軟に対応することが大切です。

例えば、内覧希望者がいた場合すぐ内覧できるようにしておいたり、金融機関からの連絡に早く応えられるような環境にしておくとよいでしょう。

買主が決まった際の売買契約は、通常売却のときと同様です。

その際、売却代金の一部を引っ越し代として控除してもらえるように債権者へ交渉したり、引っ越し日を買主へ交渉することができます。

任意売却の専門業者へ依頼するのがおすすめ

任意売却をする際は、任意売却を専門としている不動産業者へ依頼するのがおすすめです。

任意売却は、定められた期間内でより高く売却する必要があります。

そのため、任意売却の交渉に長けた専門家に依頼したほうがよいでしょう。

また、業者によっては債権者への引っ越し代金の交渉をしてくれたり、任意売却後のローン返済についての交渉やアドバイスをしてくれる場合もあります。

任意売却後のローン残債を返済する

任意売却が完了したら、ローン残債の返済をしていきます。

預貯金で住宅ローン残債を一括返済できればよいのですが、難しいケースが多いでしょう。

毎月の返済額は、債権者との交渉によって決まるのが一般的です。

交渉の際は、毎月いくらなら無理なく返済できるのかを明確にし、給与明細など根拠となる書類を提示するとよいでしょう。

任意売却にかかる費用一覧

任意売却にかかる費用は、主に以下のとおりです。

- 不動産業者への仲介手数料

- 印紙代

- 抵当権抹消費用

その他にも、必要があれば測定費用や解体費用がかかる場合があります。

任意売却の場合は、売却価格から費用が捻出されるのが一般的です。

そのため、売却費用として支払うことはありません。しかし、売却価格が低いと費用の捻出に使われる割合が大きくなります。

そうなると、任意売却後のローン残高も高くなってしまいます。

そのため、なるべく売却価格が高くなるように、住宅や周辺の環境を整えておくとよいでしょう。

不動産売却にかかる費用を徹底解説!費用を抑える方法を3つ紹介します

不動産売却にかかる費用を徹底解説!費用を抑える方法を3つ紹介します

任意売却が成功した事例

任意売却は、住宅ローンの返済が困難なときは所有者にとっても債権者にとっても、非常に有効な手段です。

しかし、なかなか任意売却に踏み出せず、競売となってしまうケースも少なくありません。

競売となると、売却価格が低くなってしまうだけでなく、短期間での退去を求められたり売却活動時のプライバシーが守られなかったりと、デメリットが多くあります。

この項目では、任意売却が成功した事例を紹介します。

【事例1】離婚時に住宅を手放す際に任意売却をして残債は貯金で返済

Aさん夫妻は、離婚時に住宅を手放すことに夫婦で合意しました。

連帯債務型で組んでいた住宅ローンの返済を協力して続けていくのは、難しいと判断したためです。

しかし、住宅ローン残債と住宅の売却価格を調べたところ、オーバーローン状態。

そこで債権者である金融機関へ相談に行きました。

| 住宅ローン残債 | 1,200万円 |

|---|---|

| 売却相場価格 | 1,000万円 |

| ローン返済年数 | 15年 |

Aさん夫妻には、任意売却後にローン残債を一括で返済できるだけの貯金があったため、債権者である金融機関も任意売却に同意をしました。

また、住宅ローン返済を15年間滞納なく続けていたことも、金融機関が任意売却に同意をした大きな理由となったようです。

【事例2】夫が住宅ローンを滞納したため任意売却で競売を回避

Bさんは、離婚時の財産分与で子どもと自宅に住み続け、養育費をもらわない代わりに住宅ローンは夫が支払い続けることで合意しました。

しかし、あるとき自宅に「競売開始決定通知」が届きました。

慌てて元夫に確認したところ、ここ半年ほどローンを滞納していたことが発覚。2人で債権者である金融機関に相談することにしました。

| 住宅ローン残債 | 2,100万円 |

|---|---|

| 売却相場価格 | 1,500万円 |

| ローン返済年数 | 7年 |

競売が差し迫っていることもあり、債権者である金融機関は任意売却に同意しました。

任意売却では、相場価格と近い1,400万円での売却に成功。ローン残債である700万円は元夫が分割で返済していくことで双方合意しました。

Bさん親子の引っ越し代は一部が任意売却の売却利益から、残りを夫が負担することで合意。子どもの新学期と合わせて引っ越しをしたいという交渉も無事に成立しました。

離婚後に妻が持ち家に住む方法を状況別に解説!リスクと対処法も解説

離婚後に妻が持ち家に住む方法を状況別に解説!リスクと対処法も解説

任意売却物件を購入するメリット・デメリット

ここまで所有している住宅を任意売却する方法をお伝えしました。

住宅を任意売却する人がいるということは、任意売却された物件を購入することが可能です。

任意売却物件は相場よりも安く購入できますが、デメリットもいくつかあります。

この項目では、任意売却された物件を購入するメリットとデメリットをお伝えします。

【メリット】相場より低い価格で住宅が買える

任意売却物件のメリットは、相場よりも低い価格で住宅が購入できることです。

任意売却物件は、売主が債権者にローン残債の一括返済を求められていることがほとんどで、売却期間にあまり猶予がないため相場よりも低価格となっています。

物件の状態や、売主の経済状況によっても異なりますが、任意売却物件は相場価格の8~9割程度で売られていることが一般的です。

競売の期限が差し迫っていたりすると、相場よりも大幅に低い価格で売り出すケースが多いです。

そのため、タイミングによっては条件の良い物件を低価格で購入できます。

任意売却物件の購入を検討している場合は、任意売却を専門としている不動産業者もあるので、一度相談してみてはいかがでしょうか。

【デメリット1】交渉や手続きにかかる期間が長い

任意売却物件は売主と買主だけでなく、売主の債権者である金融機関も売却価格に同意しないと売買契約は成立しません。

そのため、売却価格が大幅に低い場合などはとくに、交渉や手続きに長い期間がかかるケースがよくみられます。

また、任意売却物件は抵当権がついていたり、固定資産税や都市計画税といった税金が未払の場合も多く、通常売却よりも手続きに長い期間がかかるのです。

【デメリット2】交渉中に競売となる可能性がある

任意売却に出されている物件の中には、競売が差し迫っているものも多くあります。

そのような物件の場合、購入の交渉中に競売へと移行してしまう可能性があります。

そのため、購入したいと思う任意売却物件がある場合は、売主に競売までの猶予期間を確認しておくとよいでしょう。

【デメリット3】瑕疵への補償がないことが多い

任意売却物件は、瑕疵担保責任が免責となっている可能性が高いです。

瑕疵担保責任とは、不動産の引渡し後に売主や不動産業者も把握していなかった瑕疵が見つかった場合、契約の範囲内で売主が責任を持つことです。

シロアリや施工不良、雨漏りなどが挙げられます。

瑕疵担保責任が免責となっていると、引渡し後に不動産の瑕疵が見つかっても売主に補償してもらうことができません。

そのため、せっかく安く手に入れた物件でも瑕疵の修繕が必要で、結局相場と変わらない費用がかかってしまうケースも珍しくありません。

任意売却ならローンの残る住宅も売却できる

住宅ローンの返済が困難となってしまった場合、競売を回避するために利用できるのが「任意売却」です。

任意売却には、競売と比べて以下のようなメリットがあります。

- 相場と近い価格で売却できる

- 売却活動においてプライバシーが守られる

- 引っ越し日を交渉できる

- 売却価格から引っ越し費用が控除される可能性がある

そのため、住宅ローンの返済見込みがないのであれば、競売となる前に債権者である金融機関に任意売却を交渉するとよいでしょう。

他にも、離婚時に住宅を手放したいときなどに、任意売却を検討する場合があります。

その場合、任意売却のデメリットと住宅を残すメリットとをよく比較して検討しましょう。

住宅は、人生の中でも大きな買い物である場合がほとんどです。売却後の返済計画なども視野に入れ、最善の選択ができるといいですね。

任意売却についてよくある質問

任意売却とは、債権者と合意のうえでローンの残る住宅を売却する方法です。通常、売却益を返済に充ててもローンを完済できない住宅は、ローン規約によって売却できません。債権者である金融機関と交渉し、売却を認めてもらう手続きを任意売却といいます。

競売にかけられるより高額で売却できるので、差し押さえになるより任意売却のほうがお得です。また、周りに知られず売却できる点や、売却益の一部を引っ越し費用に充てることも可能な点がメリットです。

債権者と交渉が必要な点がデメリットです。また、売却後も残ったローンは返済を続けなければいけない点や、信用情報に事故情報が載る点も注意が必要です。

不動産問題に詳しい弁護士や、任意売却が得意な不動産会社に相談しましょう。共有持分の任意売却なら「弁護士と連携した共有持分専門の買取業者」に相談するのがおすすめです。→弁護士と連携した買取業者はこちら

市場価格の約8〜9割程度になります。不動産の立地など個々の条件にもよるので、まずは不動産会社に相談してみましょう。