共有名義の住宅ローンには、単独名義にはないメリット・デメリットがあります。

控除額・借入額を増やせますが、処分・管理に制限がかかることから、トラブルが起きやすくなってしまうのです。

これらのデメリットは、根本的に解消できないものであるため、住宅ローンの共有名義はおすすめできません。

この記事では、住宅ローンを共有名義にするメリット・デメリットや、共有名義を避けて住宅ローンを組む方法を紹介しています。

もしも「親子・夫婦の共有で住宅ローンを組まなければ、家を買えない」といった事情の場合は、メリット・デメリットをよく理解してから、共有名義で住宅ローンを組むとよいでしょう。

- 控除額・借入額を増やせるのが、住宅ローンを共有名義にするメリット。

- 住宅ローンの共有名義には、避けられないデメリットが多い。

- 住宅ローンの共有名義は「共同出資で購入する必要があるとき」以外は避けるべき。

住宅ローンを共有名義にするメリット

親子・夫婦などで資金を出し合って住宅ローンを組むと、共有名義になります。

住宅ローンを共有名義にするメリットには、以下のようなものがあります。

- 住宅ローン控除を共有者の数だけ受けられる

- 住宅ローンの借入額を増やせる

- 年齢制限を気にせず借入できる(親子共有の場合)

次の項目から、それぞれのメリットを順番にみていきましょう。

不動産を共有名義にするメリットとデメリット|共有名義は解消すべき?

不動産を共有名義にするメリットとデメリット|共有名義は解消すべき?

メリット1.住宅ローン控除を共有者の数だけ受けられる

不動産を購入するときは、住宅ローンを借りるケースがほとんどです。

そして、住宅ローンを複数人で購入したときは、共有者の数だけ住宅ローン控除を受けられます。

住宅ローン控除では、年末の住宅ローン残高にあわせて、各年の所得税を控除できます。

住宅ローン控除額は以下の式で計算できますが、上限額は40万円までです。

なお、住宅ローンを共有名義にするときは、借り入れた人それぞれが控除を受けられます。

1人でローンを組んでいた場合は、住宅ローン控除額は上限の40万円です。(5,000万円×1%=50万円)

一方で、この住宅ローンが「夫と妻で2,500万円ずつ借り入れたローン」であれば、それぞれが控除を受けられます。

そのため、控除額は「夫25万円+妻25万円=50万」となります。

住宅ローンを共有名義にすることで、控除額が高くなるのです。

参照:国税庁「認定住宅の新築等をした場合(住宅借入金等特別控除)」

メリット2.住宅ローンの借入額を増やせる

新たに不動産を購入するとき、収入合算することで、住宅ローンの借入額を増やせます。

住宅ローンの審査基準は「年間返済額が年収の25~35%」となっている金融機関がほとんどです。

そのため、親子・夫婦などで年収合算すれば借入上限を上げられます。

誰か1人では借入希望額に届かない場合でも、複数人あわせれば借入希望額に届く場合は、とくに有効活用できるでしょう。

メリット3.年齢制限を気にせず借入できる(親子共有の場合)

高齢になるほど、住宅ローンは組みづらくなります。

住宅ローンにおける審査基準の1つに「申込時に45歳」「完済時に80歳」といったものが設定されていることが多いからです。

そこで、親子が共同でローンを組むと、子供の年齢に応じて審査を受けられるため、年齢制限を気にせず借入できるようになります。

なお、子供にとっても親と共同で住宅ローンを組むことで、借入可能額を増やすこともできます。

住宅ローンを親子共有名義で組む方法|ローンの組み方別メリット&デメリットを解説!

住宅ローンを親子共有名義で組む方法|ローンの組み方別メリット&デメリットを解説!

住宅ローンを共有名義にするデメリット

ここまでは、住宅ローンを共有名義にするメリットを見てきました。

しかし、住宅ローンを共有名義にするときは、以下のようなデメリットに注意しなければなりません。

- 不動産の処分・管理に他共有者の同意が必要になる

- 持分割合を出資割合に揃えないと贈与税が発生する

- 片方の収入がなくなると返済できないリスクがある

- 離婚時にトラブルとなりやすい(夫婦共有の場合)

次の項目から、順番にみていきましょう。

デメリット1.不動産の処分・管理に他共有者の同意が必要になる

共同で資金を出し合って住宅ローンを購入したとき、その不動産は「共有不動産」となります。

共有不動産を管理・処分するには、他共有者の同意が必要です。

もしも、1人でも管理・処分行為に反対する人がいると、共有不動産の扱いを巡ってトラブルになってしまいます。

以下の記事では、共有不動産を処分する方法を詳しく説明しているので、参考にしてみてください。

共有不動産を現金化する方法とは?売却方法や現金化した後も住み続ける方法を解説

共有不動産を現金化する方法とは?売却方法や現金化した後も住み続ける方法を解説

デメリット2.持分割合を出資割合に揃えないと贈与税が発生する

共有名義で住宅ローンを組んだとき、各共有者は共有不動産に対して「共有持分」を所有することになります。

そして、共有持分の割合は、出資割合に揃えなければなりません。

もしも、共有持分の割合と出資割合を合わせなければ、差額分に贈与税が発生してしまいます。

このとき、夫と妻の持分割合は「夫9/10:妻1/10」と考えられます。

もしも「夫1/2:妻1/2」と登記してしまうと、差額が夫から妻への贈与と扱われてしまうのです。

共有持分の割合はどう決まる?計算方法や持分割合に応じてできることを詳しく解説します

共有持分の割合はどう決まる?計算方法や持分割合に応じてできることを詳しく解説します

デメリット3.片方の収入がなくなると返済できないリスクがある

住宅ローンを共有名義にするということは「2人で返済していく」ことが前提になっています。

しかし、働き盛りの人であっても、なんらかの理由で失職したり、収入が下がってしまうリスクがあります。

住宅ローンが共有名義だと、出産や入院、転職・退職などで2人の収入が落ちてしまったとき、返済が苦しくなってしまうのです。

月々の返済額がぎりぎりにならないよう借入額を調整したり、もしものときに備えて貯金や保険(傷病保険や収入保険など)を用意しておきましょう。

デメリット4.離婚時にトラブルとなりやすい(夫婦共有の場合)

住宅ローンを夫婦の共有名義にする場合、離婚時にトラブルとなる恐れがあります。

離婚時の財産分与が複雑になり、離婚協議が長引いてしまうかもしれません。

なお、離婚時に住宅ローンが残っている場合は、さらに権利関係が複雑になるので注意が必要です。

離婚をしても、住宅ローンの名義人を変更することは困難なため「どちらが家に住み続けるか?」といった内容でトラブルになってしまいます。

また、離婚する場合でも連帯保証人・連帯債務者の解除は不可であるため、権利関係が離婚後も続いてしまう恐れもあります。

離婚時に関する共有持分・住宅ローンについては、関連記事も参考にしてみてください。

【離婚時における自宅の財産分与】自宅はどうなる?財産分与の方法を状況別に詳しく解説

【離婚時における自宅の財産分与】自宅はどうなる?財産分与の方法を状況別に詳しく解説

離婚時の財産分与で住宅ローンを折半する方法を状況別に解説します

離婚時の財産分与で住宅ローンを折半する方法を状況別に解説します

住宅ローンの共有名義におけるデメリットを避けるのは困難

住宅ローンを共有名義にするメリット・デメリットを紹介してきました。

住宅ローンを共有名義にすることで、借入額を増やせるメリットもありますが、デメリットも多くなってしまいます。

しかし、住宅ローンを共有名義にするデメリットを根本的に解消するのは、困難だといえます。

不動産の処分・管理を巡るトラブルは、不動産が共有名義である限り、いつでも起こりえるからです。

共同出資で購入する必要があるとき以外は単独名義がおすすめ!

住宅ローンを共有名義にすることで起こりうるトラブルは、裁判沙汰となってしまうケースもあります。

いまは、夫婦間・親子間の仲が良好だったとしても、共有不動産の扱いを巡って、関係が悪化してしまうかもしれません。

そのため、住宅ローンを共有名義にすることは、避けるべきです。

単独名義にしておくことで、共有者間での無用な争いを避けられます。

「親子・夫婦の共有で住宅ローンを組まなければ、家を買えない」といった事情がない限り、不動産・住宅ローンは単独名義にしておきましょう。

共有名義にならない住宅ローンの組み方

共有名義で住宅ローンを組むと、さまざまなトラブルの原因となるため避けるべきです。

そこで、この項目からは、共有名義にならない住宅ローンの組み方を2つ紹介していきます。

- 単独名義

- 連帯保証型

次の項目から、順番にみていきましょう。

なお、住宅ローンを共有名義にするリスクを承知のうえで、共有名義を選びたい人は以下の記事を参考にしてみてください。

夫婦や親子で住宅ローンを組む「連帯債務」を解説!メリット・デメリットや共有名義のリスクも紹介します

夫婦や親子で住宅ローンを組む「連帯債務」を解説!メリット・デメリットや共有名義のリスクも紹介します

1.単独名義

住宅ローンを1人のみで組むと、単独名義になります。

単独で住宅ローンを組むことで、共有名義と比べると権利関係がわかりやすく、トラブルになりにくいです。

単独で十分な収入が求められるため、専業主婦(夫)がいる世帯におすすめです。

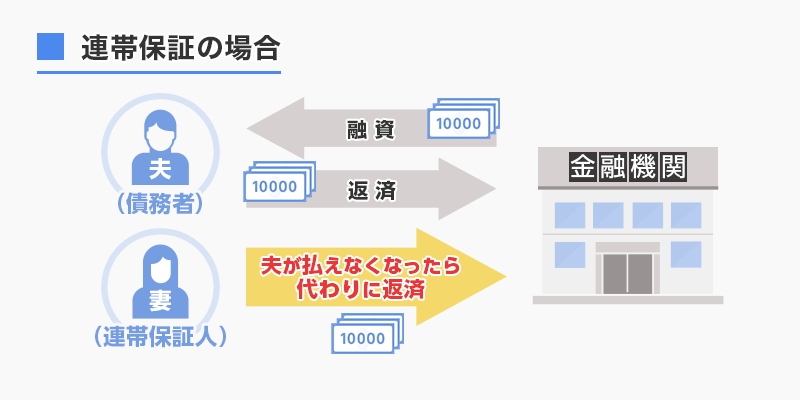

2.連帯保証型

連帯保証型とは、主たる債務者ではない人が、連帯保証人となって住宅ローンを借り入れる制度です。

連帯保証人には、主たる債務者が返済できなくなったとき、はじめて返済義務が発生します。

つまり、主たる債務者が返済を続けられる限り、連帯保証人に返済請求されることはありません。

また、収入合算も可能なので、借入可能額を増やすこともできます。

収入合算を利用したら持分はどうなる?持分割合の決め方や注意点を解説します

収入合算を利用したら持分はどうなる?持分割合の決め方や注意点を解説します

住宅ローンの共有名義は「共同出資で購入する必要があるとき」以外は避けよう

住宅ローンを共有名義にすると、控除額・借入額を増やせるメリットがあります。

しかし、共有名義にはさまざまなデメリット・リスクもあります。

これらのデメリットを根本的に解消するのは、困難だといえるので、住宅ローンの共有名義は避けるべきです。

「親子・夫婦の共有で住宅ローンを組まなければ、家を買えない」といったケース以外では、住宅ローンの共有名義は避けるようにしてください。

住宅ローンの共有名義についてよくある質問

控除額・借入額を増やせるといったメリットがあります。

権利関係が複雑になることがデメリットです。裁判になるケースもあり、解決に時間や費用がかかる恐れもあるでしょう。

残念ながら、住宅ローンにおける共有名義のデメリットを避けることは困難です。不動産の処分・管理を巡るトラブルは、不動産が共有名義である限り、いつでも起こりえるからです。

住宅ローンを共有名義にすることは、避けるべきです。ですので、共有者間での争いを避けるためにも、単独名義がおすすめです。

この記事を参考に、メリット・デメリットをよく理解してから、共有名義で住宅ローンを組むとよいでしょう。