離婚する際、共同名義で借りた住宅ローンをどうするか悩む夫婦は少なくありません。

夫婦で住宅ローンを借りる場合、契約の種類として「連帯債務」「ペアローン」「連帯保証」の3つがあります。

離婚後も夫婦のどちらかが家に住む場合、住宅ローンを一本化して単独名義にすべきです。

しかし、借り換えや繰上げ返済などが必要になるので、必ず一本化できるとは限りません。

スムーズに離婚したい場合、離婚に合わせて家を売却するのがおすすめです。売却益を住宅ローンの返済に充てたり、現金による公平な財産分与が可能になります。

>>【最短12時間で価格がわかる!】共有持分の買取査定窓口はこちら

- 離婚時に共同名義の住宅ローンを処理するには、住宅ローンの契約種別である「連帯債務」「ペアローン」「連帯保証」の違いを理解しよう。

- 離婚後も夫婦のどちらかが家に住む場合は住宅ローンの名義変更をすべき。名義の変更方法は3つあるので状況にあわせて選択しよう。

- 家の売却価格が住宅ローンの残債を下回っても売却は可能。離婚するなら家を売却して住宅ローンの返済に充てることも検討しよう。

離婚時は住宅ローンの契約種別と返済義務がどうなっているか確認しよう

離婚にあたって、住宅ローンと家の財産分与を話し合う前に、共同名義の住宅ローンがどのような契約種別になっているかを確認しましょう。

なぜなら、住宅ローンの契約種別がわかれば、返済義務が夫婦のどちらに、どれだけあるのか明確になるためです。

逆にいえば、返済義務を明確にしておかなければ、財産分与で不公平な負担を強いられる可能性があります。

共同名義の住宅ローンには、以下のような契約種別があります。

- 連帯債務型

- ペアローン

- 連帯保証型

住宅ローンの名義人であっても、契約種別やそれぞれの内容を正確に把握していない、もしくは勘違いしている人が少なくありません。

離婚後トラブルにならないよう、住宅ローンの契約書をしっかりと確認しておきましょう。

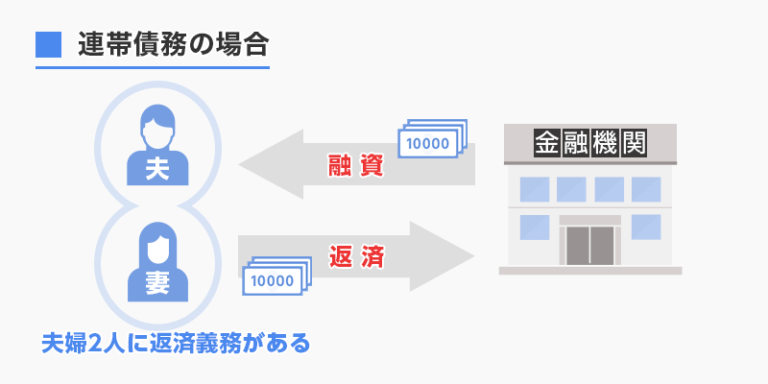

連帯債務型は夫婦の双方に等しく返済義務がある

連帯債務型とは、夫婦2人で1つのローンを組む方法で、返済義務も夫婦両方に等しくあります。

住宅ローンを融資した金融機関は、夫婦の両方に対して、ローンの全額を返済請求できます。

ただし、実務上は夫婦2人を「主たる債務者」と「連帯債務者」にわけ、主たる債務者の口座から月々の支払いを引き落としている状態が多いでしょう。

主たる債務者と連帯債務者で返済の負担割合をどうするかは、夫婦間の取り決めによります。

夫婦や親子で住宅ローンを組む「連帯債務」を解説!メリット・デメリットや共有名義のリスクも紹介します

夫婦や親子で住宅ローンを組む「連帯債務」を解説!メリット・デメリットや共有名義のリスクも紹介します

連帯債務型は夫婦どちらも家の所有権をもつのが一般的

連帯債務型の場合、家も夫婦の共有名義となっており、負担割合に応じて共有持分(=共有名義の場合に共有者がそれぞれもつ所有権)をもっています。

共有持分の割合はどう決まる?計算方法や持分割合に応じてできることを詳しく解説します

共有持分の割合はどう決まる?計算方法や持分割合に応じてできることを詳しく解説します

ただし、必ずしも「住宅ローンの負担割合=共有持分の割合」とは限りません。夫が妻の返済分も負担し、その分を贈与として取り扱うことで、妻が共有持分をもつ場合もあります。

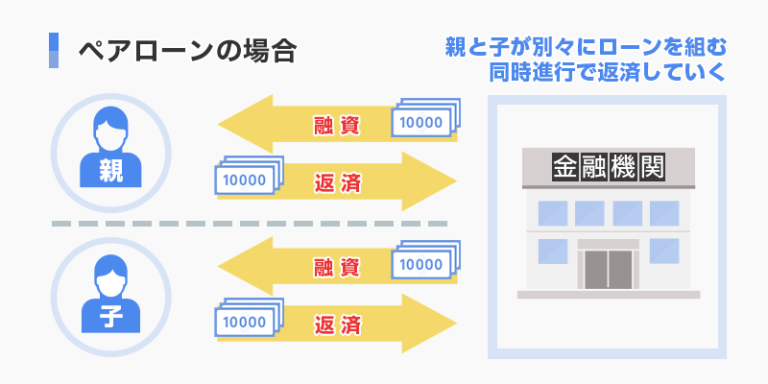

ペアローンは返済義務も夫婦別々

ペアローンとは、夫婦がそれぞれ個別に住宅ローンを契約して1つの不動産を購入する方法です。

連帯債務型との違いは、個別のローン契約のため、返済義務もそれぞれの借入分のみになる点です。

上記の例でいえば、夫は3,000万円、妻は2,000万円の返済義務しかありません。

ただし、ペアローンは夫婦がお互いに連帯保証人になる場合がほとんどです。

そのため、どちらか片方が返済を滞納すれば、もう一方の配偶者が返済請求を受ける可能性もあります。

ペアローンも家の所有権は夫婦両方にある

ペアローンの場合も連帯債務型と同じように、夫婦それぞれに所有権があります。共有持分の決まり方も同じで、住宅ローンの負担割合によるのが基本です。

ただし、ペアローンの場合は抵当権の設定が特殊です。

抵当権とは、住宅ローンを滞納し続けた場合、金融機関が家を差し押さえられる権利をいいます。

連帯債務型の場合は家全体に抵当権を設定しますが、ペアローンの場合は共有持分に設定します。

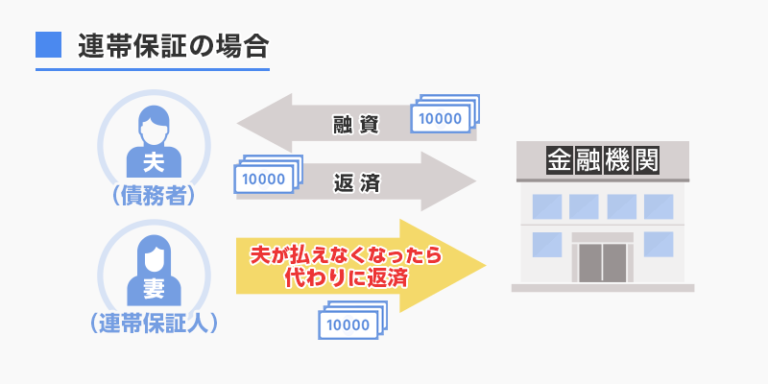

連帯保証型における連帯保証人は「返済が滞ったときに返済義務を肩代わりする人」

連帯保証型は、正確には共同名義ではありません。単独名義の住宅ローンに、連帯保証人をつけた契約になります。

連帯保証人とは、債務者の返済が滞ったとき、代わりに返済義務を負う人です。

連帯債務型との違いは、債務者が返済できなくなったときにはじめて返済義務が発生するため、それまでは住宅ローンの当事者ではない点です。

連帯保証人は家の所有権をもたない

連帯保証人は、債務者が返済を滞納しない限り返済義務は発生しません。つまり、そのようなトラブルがなければ家の購入費用を負担することがありません。

そのため、連帯保証人は家の所有権をもたないのが一般的です。

ただし、連帯保証人でも、夫婦間の贈与があれば共有持分をもっている場合もあります。

離婚後も夫婦のどちらかが住む場合は住宅ローンの名義変更をしよう

離婚後も夫婦のどちらかが家に住み続けるのであれば、住宅ローンを共同名義から単独名義に変更する必要があります。

なぜなら、住宅ローンは原則としてローンの名義人と入居者が同じでなければならないからです。

また、離婚後も共同名義にしておくとトラブルが発生するかもしれません。

次の項目から、共同名義の住宅ローンを名義変更する方法と、離婚後も共同名義を維持する場合のリスクを見ていきましょう。

また、下記の記事で「離婚後に妻が持ち家に住む場合の方法とリスク」も解説しているので、よければ参考にしてください。

離婚後に妻が持ち家に住む方法を状況別に解説!リスクと対処法も解説

離婚後に妻が持ち家に住む方法を状況別に解説!リスクと対処法も解説

共同名義の住宅ローンを名義変更する3つの方法

単純に「離婚するので共同名義から単独名義に変更してください」といっても、金融機関はまず認めてくれないでしょう。

金融機関は夫婦2人で返済することを前提に審査して融資額を決めているため、名義変更後も「返済能力が変わらない」と判断できなければ承諾してくれません。

それらを踏まえると、共同名義の住宅ローンを単独名義に変更する方法は以下の3つになります。

- 住宅ローンの借り換えで単独名義にする方法

- 住宅ローンの繰り上げ返済で単独名義にする方法

- 連帯債務者or連帯保証人を変更する方法

住宅ローンの借り換えで単独名義にする方法

他の金融機関から別のローンを新しく借りて、現在借りている住宅ローンを返済する方法です。

離婚後に住宅ローンを返済する方が、安定した収入を得られていれば可能な方法です。

ただし、住宅ローンの借り換えにあたって各種の手数料が数万~数十万円かかる可能性があります。

住宅ローンの繰り上げ返済で単独名義にする方法

ローンの名義を変更するのではなく、繰り上げ返済でローンそのものをなくすという方法もあります。

手元に一括返済するだけの費用が必要になりますが、シンプルで手っ取り早い方法です。

繰り上げ返済にも手数料がかかり、数千~数万円程度が相場となります。

連帯債務者or連帯保証人を変更する方法

連帯債務者や連帯保証人を、配偶者から別の人に変更する方法もあります。

この方法の場合、親や親戚などに連帯債務者or連帯保証人になってもらうよう依頼するケースが多くなります。

新しい連帯債務者や連帯保証人も審査を受けるので、配偶者と同等以上の経済力がある人に依頼しましょう。

また、金融機関によっては連帯債務者or連帯保証人の変更を受け付けていない場合もあります。

住宅ローンを共同名義にしたままどちらかが住み続けるとリスクがある

共同名義の住宅ローンを放置したまま離婚し、トラブルになるケースは後を絶ちません。

住宅ローンの共同名義を放置すれば、離婚後も返済義務を共有することになります。

離婚の理由によっては相手に対して感情的になり、相手を困らせようとあえてトラブルを起こす人もいます。

住宅ローンのような経済的な事柄は、なるべく離婚時に財産分与で清算しておきましょう。

離婚時の財産分与で住宅ローンを折半する方法を状況別に解説します

離婚時の財産分与で住宅ローンを折半する方法を状況別に解説します

【リスク1】ローン契約の規約違反となり一括返済が求められる

すでに伝えたとおり、住宅ローンの名義人と家の入居者は同じ人でなければならないのが一般的です。ほとんどの金融機関が規約として定めています。

共同ローンのまま離婚した夫婦のうちどちらかが家を出れば、この規約に違反してしまい、一括返済を求められる可能性があります。

そのため、離婚後に住み続ける人と住宅ローンの名義人は、同一の名義となるようにしましょう。

【リスク2】元配偶者が返済を滞納して自分に返済請求がくる

離婚後も共有名義のローンを維持した場合、返済義務も別れた夫婦双方にあります。

そして、元配偶者が返済を怠れば、その分の請求は自分が回ってきます。

夫婦2人が等しく返済義務を負う連帯債務型はもちろん、ペアローンもお互いの連帯保証人になっているので、元配偶者が返済できなければ自分が支払わなければならないのです。

離婚時の話し合いでは、元配偶者の経済状況や再婚などによる生活の変化で、離婚後の支払いが滞るケースも多いことを考慮しましょう。

離婚するなら家を売却して住宅ローンの返済に充てることも検討しよう

住宅ローンの名義変更や返済のリスクなど、離婚後もローンの残る家を維持するにはさまざまな障害があります。

そもそも夫婦で住むために買った家ですから、離婚によって夫婦が一緒に暮らさないのであれば、売却して住宅ローンの返済に充てるのも一つの選択肢です。

「せっかく建てたのにもったいない」と維持することにこだわらず、離婚後の生活で本当にプラスとなる選択はなにか考えましょう。

また、もしも家の建築中に離婚となる場合は、以下の記事も参考にしてみてください。

つなぎ融資中に離婚する場合の建築工事や住宅ローンの取り扱いを解説!離婚後に完成した家の活用方法も紹介します

つなぎ融資中に離婚する場合の建築工事や住宅ローンの取り扱いを解説!離婚後に完成した家の活用方法も紹介します

家の売却価格が住宅ローンの残債を下回っても売却はできる

「家の売却価格が残債を下回るので売却できない」と悩んでいる人もいるかもしれません。

そのような状況をオーバーローンといいますが、仮にオーバーローンでも、任意売却という方法を使えば売却可能です。

任意売却なら競売を回避できる!メリット&デメリットや具体的な手順と費用を解説!

任意売却なら競売を回避できる!メリット&デメリットや具体的な手順と費用を解説!

任意売却は金融機関の承諾を得たうえで抵当権を外し、家のローンを残したまま売却する方法です。

特殊な手続きであるため、任意売却に詳しい不動産業者へ依頼する必要があります。

共有持分専門の買取業者には任意売却に精通しているところが多いので、一度相談してみるのもよいでしょう。

【共有持分の買取業者おすすめ27選!】共有名義不動産が高額買取業者の特徴と悪質業者の見極めポイント!

【共有持分の買取業者おすすめ27選!】共有名義不動産が高額買取業者の特徴と悪質業者の見極めポイント!

住宅ローンの契約種別を確認してから家をどうするのか話し合おう

離婚するにあたって、共同名義の住宅ローンをどうすべきかはむずかしい問題です。

家を売却して返済に充てるのであれば、手間をかけずに共有名義を解消できます。

しかし、夫婦のどちらかが家に住み続ける場合、住宅ローンの名義や支払い、家そのものの名義をどうするかなどの問題があります。

住宅ローンのことでもめて、離婚協議を長期化させるのもあまり得策とはいえません。離婚調停や裁判に発展すれば、手間や費用もかかります。

お互いが主張を曲げずに時間をかけるより、ある程度の妥協をしながら夫婦で協力し、速やかに離婚手続きを終えたほうが精神的にも楽な場合が多いでしょう。

いずれにせよ、住宅ローンの契約種別を確認してから夫婦でしっかりと話し合うようにしましょう。

離婚と住宅ローンについてよくある質問

例え離婚しても金融機関への返済義務は変らず、契約内容どおり返済を続けていきます。

原則として折半する必要はなく、ローンの名義人になっているほうが返済を続けていきます。しかし、離婚協議次第では折半することも可能です。その他の財産や養育費などと相殺する形で、実質的に折半するケースも少なくありません。

基本的にはできません。同じ条件で代わりに連帯保証人や連帯債務者となってくれる人を用意できれば可能性もありますが、その場合も金融機関の判断次第となります。

住宅ローンの名義人が家に居住していない場合、ローン規約の違反となる可能性があります。事前に金融機関へ相談しておきましょう。

共有持分を専門としている買取業者に、自分の共有持分だけ買い取ってもらうことを検討しましょう。とくに、離婚協議などでトラブルになっている場合は、弁護士と連携している専門買取業者に相談するのがおすすめです。→弁護士と連携した買取業者はこちら